RET MG - Benefícios de redução do ICMS

Sua empresa já aderiu?

Leandro Bitencourt Albino

Em nossos recentes conteúdos temos falado sobre a necessidade da implementação de medidas visando à redução fiscal e a otimização dos negócios.

De um lado um bom planejamento tributário e a análise de créditos fiscais é fundamental na redução mensal da carga tributária e de outro, a busca por incentivos fiscais se apresenta como uma excelente oportunidade de otimização fiscal.

Com esse objetivo hoje vamos falar para você sobre os Regimes Especiais de Tributação do Estado de Minas Gerais, o RET MG.

O que são os Regimes Especiais de Tributação de Minas Gerais? Entenda!

O Estado de Minas Gerais ao longo dos anos tem implementado uma série de medidas voltadas ao incentivo fiscal através da concessão de Regimes Especiais de Tributação. Estas medidas propõem alavancar o desenvolvimento empresarial no Estado proporcionando melhores condições de competitividade às empresas já instaladas, além de incentivar o investimento através da instalação de novos empreendimentos.

Dentre essas medidas podemos citar a padronização do tratamento tributário por segmento empresarial, o chamado TTS (Tratamento Tributário Setorial) e a dispensa para alguns segmentos da celebração de protocolo de intenções (dispensa do oferecimento pela empresa de uma contrapartida ao benefício concedido), reduzindo assim a burocracia para a obtenção do incentivo. Hoje o Estado conta com mais de 50 setores incentivados, que vão de indústrias até empresas de e-commerce.

Um fator extremamente positivo é que para alguns segmentos foi criado o Regime Especial Automatizado, que possibilita a empresa ter o benefício aprovado imediatamente, desde que não tenha pendências junto ao estado. A outra opção é solicitar o pedido da forma convencional (regra geral). Antes não havia previsão de prazo para análise, agora o empreendedor conta com o prazo que gira em torno de 180 dias para a apreciação e diferimento de seu pedido.

E QUAIS SÃO OS BENEFÍCIOS CONCEDIDOS ATRAVÉS DO REGIME ESPECIAL DE MINAS GERAIS?

São eles!

Diferimento do ICMS na importação de insumos e mercadorias para comercialização.

Diferimento do ICMS na aquisição interna de mercadorias e insumos.

Diferimento do ICMS na aquisição de Ativo Imobilizado.

Diferimento do DIFAL na aquisição de Ativo Imobilizado de outros Estados.

Dispensa do ICMS Substituição Tributária na aquisição de mercadorias.

Crédito Presumido de ICMS.

Os benefícios de diferimento do ICMS na aquisição de mercadorias proporcionam uma excelente redução no custo de aquisição, permitindo às empresas serem mais competitivas, oferecendo preços mais atrativos.

Por outro lado, a dispensa do recolhimento do ICMS Substituição Tributária nas compras de mercadorias tem se mostrado um enorme diferencial para as empresas comerciais, principalmente para aquelas que vendem mercadorias no âmbito digital e de telemarketing.

Além das operações beneficiadas com o diferimento de ICMS o principal benefício fiscal obtido com o Regime Especial consiste na substituição do cálculo usual do ICMS no sistema de "débito e crédito" pela utilização de crédito presumido de ICMS, resultando em um recolhimento efetivo que para alguns segmentos pode chegar a até 1% sobre o valor das vendas. Para outros segmentos o crédito presumido pode ser de 100% do valor do ICMS debitado. Isso mesmo! 100% incentivado! Neste caso há a dispensa integral do recolhimento do ICMS, sendo as operações 100% incentivadas.

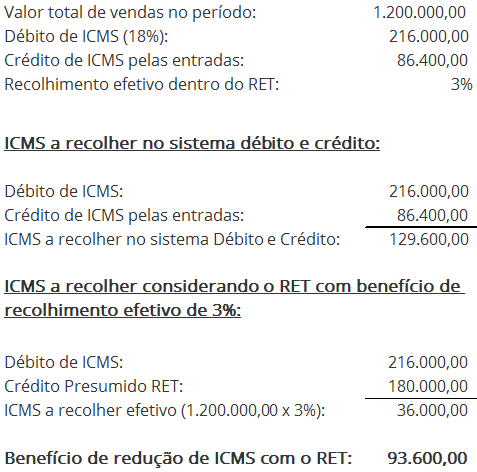

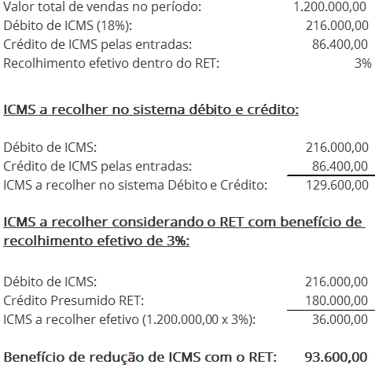

VEJAMOS NA PRÁTICA COMO FUNCIONA O BENEFÍCIO DO CRÉDITO PRESUMIDO DE ICMS:

A título de exemplo, vamos considerar os seguintes valores:

Portanto você deve ter observado que dependendo do segmento empresarial e da operação pode ser apresentada uma considerável redução no valor final de ICMS a recolher.

MAS EXISTEM ALGUMAS OBRIGAÇÕES A SEREM CUMPRIDAS. VAMOS CONHECER!

Para concessão do benefício são impostas uma série de obrigações a serem cumpridas, tais como:

Estorno de créditos das entradas, inclusive os já escriturados relativos aos produtos em estoque.

Mudanças na emissão e destaque do ICMS nas notas fiscais (notas fiscais de estorno de créditos, observações e códigos de ajuste de ICMS)

Disposições específicas para produtos sujeitos à substituição tributária (dispensa do ICMS ST nas entradas e atribuição da responsabilidade do recolhimento nas saídas destinadas a contribuintes do ICMS).

Maior complexidade na apuração do ICMS, incluindo a segregação de cálculos em registros de sub-apuração no SPED Fiscal.

Obrigação de levantamento de estoques e cumprimento de obrigações acessórias para novos produtos incentivados.

Atendimento a condições específicas inseridas no RET para fruição do benefício.

AFINAL, O REGIME ESPECIAL APRESENTA VANTAGENS PARA O NEGÓCIO?

Apesar de alterações das novas resoluções como a 5.793/2024 e 5.804/2024, no caso do TTS/E-commerce, os Regimes Especiais de Tributação de Minas Gerais ainda sim apresentam grande vantagem para a empresa, proporcionando um benefício fiscal relevante.

No entanto, considerando os diferentes tipos de benefícios que podem ser aplicados à empresa, entendemos que antes de realizar a formalização do pedido é preciso que se faça uma Análise de Viabilidade econômica do RET, onde serão identificados os tipos de Regimes Especiais aplicáveis ao seu segmento empresarial, seus benefícios e obrigações, para que se possa mensurar com segurança o benefício financeiro a ser auferido e as obrigações que a empresa deverá cumprir.

Sendo assim, é de extrema importância que a empresa quantifique o benefício em contrapartida às obrigações que lhe serão impostas para verificar com clareza se o benefício é viável frente aos investimentos e esforços necessários.

Já conhecia os Regimes Especiais de Tributação de Minas Gerais?

Se a resposta foi não, então é hora de otimizar o seu negócio e fazer a sua empresa crescer!

Um abraço e até o próximo conteúdo!

Atualizado em 07/11/2024

Leandro Bitencourt Albino é Diretor Técnico da Albino Oliveira Consultoria Empresarial.

Graduado em Ciências Contábeis pela Faculdade Machado Sobrinho e, MBA em Gestão Empresarial pela Fundação Getúlio Vargas. Consultor de empresas e Diretor Técnico na Albino Oliveira Consultoria Empresarial, possuindo experiência de 29 anos nas áreas contábil e empresarial. Autor de diversos artigos com ênfase na melhoria de controles gerenciais e na redução da carga tributária através da implementação de regimes especiais de tributação para otimização de resultados nas empresas. Palestrante e facilitador com ênfase em treinamentos in company.